C

Cyber

Gjest

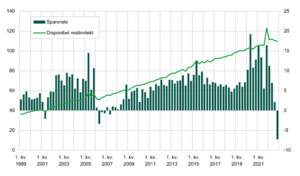

Jeg har sett på rentefond, men det har vel ikke vært noen god business på lang tid?Jeg har som (tror jeg) nevnt tidligere så vidt begynt å kjøpe litt rentefond. Kursene har fallt mye i takt med stigende renter og avkastningen begynner å bli mer interessant. Nå kan selvsagt kursene falle enda mer og inflasjonen kan bli ennå høyere, men det er i alle fall noe som kan være verdt å tenke på. I dette markedet er allerede effekten av fremtidige forventede renteøkninger bakt inn i kursene så med mindre forventingene endrer seg - noe de absolutt kan gjøre - så har ikke rentehevnignene fra sentralbaken som allerede er piset inn noen særlig betydning.

Det triste faktum er at det ikke er mye som fremstår som spesielt attraktivt om dagen. Det er fortsatt ganske luftig prising av flere aktivaklasser og nesten uansett hva man velger må man være forberedt på langt lavere realavkastning enn hva som har vært tilfelle de siste 10+ årene som har vært ganske unike i historisk sammenheng.

Sliter med å se de gode stedene å legge penger, eiendom er relativt rimelig enda der jeg holder til, men er styrete. 1,25% høyrente inntil det dukker opp noe.